في الرغم من أن سهم تسلا قد فقد أكثر من 60٪ من قيمته منذ نوفمبر 2021 ، إلا أن التقارير الأخيرة من محللي JPMorgan تشير إلى أن السهم يجب أن ينخفض بنسبة إضافية تصل إلى 35٪ من مستواه الحالي ليصل إلى القيمة الأساسية. ومع ذلك ، فإن تحليل سلوكي لمنهجية التقرير يشير إلى أن الرقم قد يكون أقرب إلى 75٪ بدلاً من 35٪.

تحت الجوانب النفسية لتحليل السلوك للتقرير، يكمن عنصران. كلاهما تم التأكيد عليهما من قبل عالم نفس الطبيعة دانيال كانيمان. الأول هو تقليل معدلات الأساس، والثاني هو التمثيل. تشير معدلات الأساس إلى معدلات حدوث الأحداث ذات الصلة في الماضي. التمثيل هو سوء استخدام التفكير النمطي.

عند النظر في تقرير JPMorgan عن تسلا خلال أبريل 2024، يتوقع أن يكون قيمة الشركة $ 331,483 مليون حتى نهاية عام 2024. وهناك إفادة مفتاحية في التوصل إلى هذه القيمة متمثلة في تقدير أدنى مستوى من الربحية المستقبلية التي سيجد مستثمرو تسلا مناسبة، وتُقاس الربحية المقبولة من خلال معدل العائد، والربحية الفعلية تُقاس من خلال العائد على رأس المال المستثمر، وعندما تتساوى الربحية والعائد الوزني، يقال أن الشركة تكسب بالضبط كلفة رأس المال.

قبل عام 2020، كانت ربحية تسلا على رأس المال المستثمر سلبية. في عام 2020، تحولت إلى إيجابية بصعوبة. ومع ذلك، في عام 2021، ارتفعت إلى 14٪، ثم إلى 23٪ في عام 2022، ثم انخفضت قليلاً إلى 20٪ في عام 2023. لذلك، في السنوات الثلاث الماضية، كسبت تسلا بالفعل أكثر من كلفة رأس المال.

يشير النمو المستدام إلى أن الشركة يجب أن تملك ميزة تنافسية قابلة للاستدامة. الشركات التي تكسب أكثر من كلفة رأس المال تجتذب المنافسين، والمنافسة تضع ضغطًا سلبيًا على الأسعار وهوامش الربح. تسلا الآن تقوم بخفض الأسعار وهوامش الربح لمنافسة منافسيها، وهذا القرار سيضع ضغطًا كبيرًا على ربحيتها على المدى الطويل.

تقوم نظرية الأصول المالية السلوكية بتقسيم أسعار السوق إلى مكون أساسي ومكون تأييدي. يعتمد النهج الهدفي على بديل لأدنى دقة لتقييم الشركات العاملة من ذاكرة الوصوف، ويوضح كيف يمكن أن يتسبب البديل في التدفقات المالية الحرة في استخدامها للمضاعفة لتقدير مكانة مستقبلية للعروض. بالمقابل، يشير الاستخدام 83 إلى توقع أن تكسب تسلا أكثر بكثير من تكلفة رأس المال ذهابًا وإيابًا. forTesla.

تظهر تحليل السهم تسلا كيف يمكن أن يكون الثمن اعتبارًا من اليوم تحت مستوى القيمة الأساسية. تقدم التقارير التي قدمها محللو JPMorgan أسلوبًا دينيًا ليقوموا به، حيث يستخدمون تقديرًا لمضاعف للتقدير الوقتي للتدفقات النقدية. على سبيل المثال، يطبق محللو JPMorgan مضاعفًا بلغ 83 على تقديرهم لتدفق نقدي مستقبلي لسنة 2025 لتسلا.

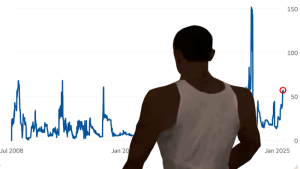

إذا فعلت الرياضيات، ستكتشف أن القيمة الضمنية المقدرة من JPMorgan هي 11٪ سنويًا، حيث يشير الصيغ الدراسية إلى أنه إذا كان من المتوقع أن تؤدي تسلا تكاليف رأس المال بالضبط، فإن القيمة المقابلة ل g ستكون 8.4٪، واستخدام 11٪ لل g عندما يجب أن يكون 8.4٪ هو انحياز معروف. أدى نمو الإيرادات بكفاءة القيمة المقدرة، كانت تتحول تدفقات تسلا النقدية إيجابية حتى عام 2018.

على الرغم من أن قيمة تسلا الأساسية تكون أدنى بكثير من سعرها السوقي، إلا أن السهم يعكس في الغالب المشاعر التفاؤلية. يقوم التقرير بتحديد سعر هدف لأسهم تسلا في ديسمبر 2024 بقيمة 115 دولار، ليس 100 دولار. يركز نظرية تسعير الأصول السلوكية على تقسيم أسعار السوق إلى مكون أساسي ومكون توقعي. قد يؤدي هذا إلى إعطاء أسعار السوق قيمة أعلى على ما يظهر الاقتصاد والمالية.