خلال الأسبوع الماضي (حتى 5 أبريل)، كانت الأسواق المالية تشعر بالقلق بشأن تقرير التوظيف القادم، وعندما تشعر الأسواق بالقلق، تتأجج المؤشرات. ولكن بعد تقرير التوظيف الذي صدر يوم الجمعة “قوي” (على السطح)، شعرت هذه الأسواق بالارتياح وعادت عكس جزء كبير من خسائر الأسبوع. ومع ذلك، انتهى الأسبوع بأسعار أقل في الأسواق الأسهم والسندات الثابتة. وللأسبوع، كان ناسداك: -0.8٪، وS&P 500: -1.0٪، وDow Jones Industrials: -2.3٪. ربما السوق بدأ يفهم مشاكل قطاع التصنيع التي نوهنا إليها منذ عدة أشهر؛ وبالتالي، الأداء الضعيف الملحوظ لمؤشر داو جونز الصناعي.

فيما يتعلق بالتوظيف

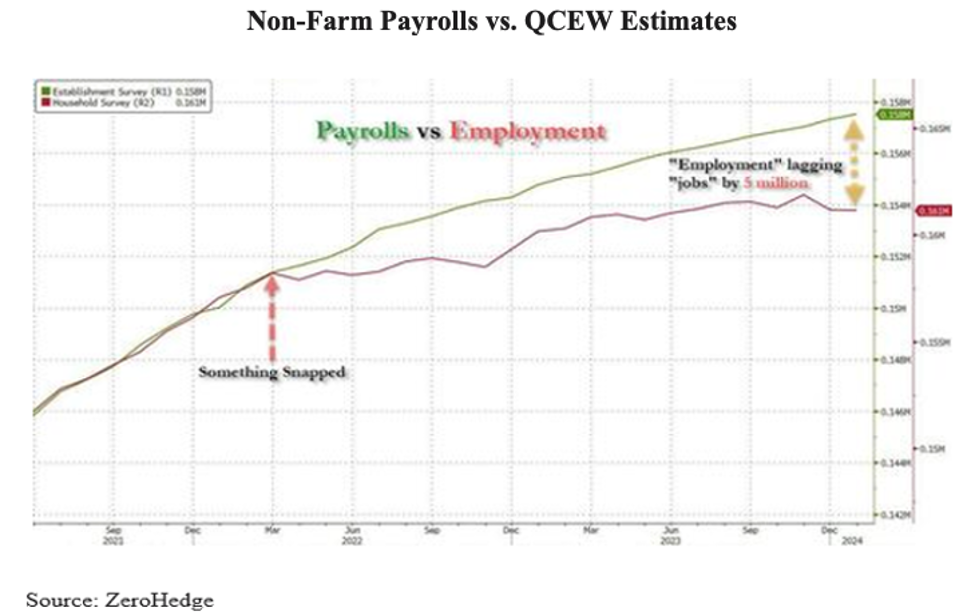

تظهر الرسوم البيانية أنه قبل مارس 2022، كانت الوظائف غير الزراعية (NFP) والتعداد الفصلي للعمل والأجور (QCEW) متسقتين مع بعضهما البعض. ثم تباعدتا، والفرق التراكمي هو أن NFP يظهر بخمسة ملايين وظيفة إضافية. نجد من الغريب أن BLS قلص الرقم الأولي له في 11 شهرًا في عام 2023. تقول تقارير QCEW في 11 شهر انتهت في ديسمبر الماضي، كانت متوسط نمو الوظائف الشهرية +130K، وليس +230K كما أدعته تقارير NFP. في الواقع، تم التحقق من ذلك من قبل الاقتصاديين في مصرف فيلادلفيا الفدرالي. ودعنا لا ننسى الأرقام المصنعة في تقارير NFP من نموذج الولادة / الوفاة، الذي تضاف إليه عادة حوالي +100 ألف وظيفة لتعويض النمو طويل الأمد للشركات الصغيرة غير المستطلحة في تحديد أرقام NFP. وفقًا لأبحاث روزنبرغ، أن الزيادة “الإضافية” من “الولادة / الوفاة” خلقت ما يقرب من نصف (1.36 مليون) من فرص العمل NFP (2.75 مليون) في السنة المنتهية في فبراير. وتقول روزنبرغ أيضًا إن “الولادات” الجديدة كانت تنخفض بنسبة -4.4٪ في السنة المنتهية في فبراير بينما ارتفعت “وفيات” الشركات بنسبة +24.1٪. بالتالي، يبدو حتى التقدير الأقل +130K للنمو الوظيفي الشهري من QCEW مشبوهًا.

مزيد حول أزمة العقارات التجارية / البنوك القادمة

لقد ناقشنا أزمة القروض العقارية التجارية المتمادية في مدوناتنا الأخيرة. كما هو مذكور في الأسبوع الماضي:

تجاوزت نسبة التأخر في القروض المرفوعة اعتباراً من 6٪ الآن (العادي هو أقل من 3٪). هذا المستوى يقترب من المستويات المرئية في ركود 01 و 08 و 20. وفقًا لموديز، فإن شواغر المكاتب في أعلى مستوياتها على الإطلاق. أسعار العقارات التجارية في حالة حردة. ووفقًا لأبحاث روزنبرغ، 29٪ من جميع العقارات التجارية، و56٪ من القروض المكتبية لديها الآن قيمة سلبية. المراكز التجارية تواجه صعوبات، والمساحات المتعددة العائلات مبنية بشكل زائد (تراجع الإيجارات).

بدأت وتيرة الإجراءات التنفيذية للعقارات التجارية بإجراء بعض الحالات في الربع الرابع. في البداية كان هناك حالة أو حالتين من الإجراءات التنفيذية للعقارات التجارية الكبيرة في سان فرانسيسكو. لكن الوتيرة ازدادت بسرعة في الربع الأول، والآن بما أننا بدأنا الربع الثاني، يبدو أن الإجراءات التنفيذية الجديدة للعقارات التجارية تحدث بشكل يومي تقريبًا. وهذا العنوان الفرعي لهذا القسم، أي أزمة العقارات التجارية / البنوك القادمة، ذو صلة لسببين: أولاً، كما توضح الرسم البياني، البنوك تحمل نصف ديون العقارات التجارية.

ونتيجة لذلك، نتوقع أن ترتفع الاحتياطيات من خسائر القروض (التي تنقص من أرباح البنك وربما رأس المال) بسرعة مع تقدم الربع والسنة. كما حدث مع مصرف نيو يورك كوميونيتي (NYCB) في الربع الرابع من العام الماضي، يمكن أن يكون لأزمة ماظمة أو اثنتان تأثير كبير على الحالة المالية للبنك. ومنذ ذلك التقرير الربعي، بمساعدة وزير الخزانة السابق مينوتشين، تمكن NYCB بنجاح من جمع رأسمال إضافي. ومع ذلك، مع انتشار الإجراءات التنفيذية للعقارات التجارية، التي يبدو أنها تفعل ذلك، ستتضاءل فرص جمع رأسمال.

ومثلما فعلوا في كل أزمة مصرفية في هذا القرن، إذا بدا أن الأسواق المالية ستصبح فوضوية، أو أن هناك سحبًا كبيرًا في البنوك تنشر خسائر عقارية كبيرة، من المحتمل جدًا أن يفتح الاحتياطي الفيدرالي مرفقًا “للإقراض” حيث يستطيع البنوك رهن الضمانات (ربما حتى الغير قابلة للأداء) والحصول على السيولة اللازمة بأسعار وشروط خاصة، تمامًا كما فعلوا في مارس ’23 عندما فشل بنك شركة سيليكون فالي وشركة سيغناتشر المصرفية.

على الرغم من ذلك، مع انتشار أزمة العقارات التجارية، فإن ركودًا لا مفر منه.

التضخم والاحتياطي الاتحادي

جميع المتحدثين الاتحاديين، في الآونة الأخيرة، أكدوا أنهم بحاجة إلى رؤية مزيد من التقدم في التضخم قبل أن يوافقوا على بدء خفض الأسعار. نتيجة لذلك، ارتفعت أسعار الفائدة.

لاحظوا في الرسم البياني أن عائد سندات الخزانة لمدة 10 سنوات قد ارتفع من أدنى مستوى مؤقت 3.79٪ في 26 ديسمبر إلى 4.38٪ في نهاية يوم الجمعة (5 أبريل). صدور مؤشر أسعار المستهلك يوم الأربعاء 10 أبريل. إذا كان هذا التقرير أكثر “حرارة” من المتوقع، كما كانت قراءات يناير وفبراير، فإن الأسعار قد ترتفع بشكل أكبر، وبلا شك، ستتعثر الأسهم. ومع ذلك، نحن لا نعتقد أن ذلك سيحدث لأن تكاليف الإيواء، التي تمثل أكثر من 35٪ من فهرس CPI، تتأخر في حساب CPI (لذلك نعرف بالفعل كيف سيؤثر ذلك).

واحكام الإيجار كانت تنخفض بسرعة في أوائل 2023 وكانت سلبية منذ مايو الماضي (وفقًا لفهرس الإيجار الوطني المعروض أعلاه). نظرًا لأن منهجية حساب CPI تستخدم بيانات إيجار متأخرة، كانت زيادة التكاليف العالية في 2022 لها تأثير كبير على الحساب السنوي على مدى العام (الذي يبدو أن الاتحاد الفدرالي مهووس به). ولكن، لاحظوا أنه في الربيع من 2023، كانت هذه الإيجارات تهبط بسرعة وتحولت إلى سلبية في الفترة من يونيو إلى ديسمبر. لذا، إذا كان هناك شيء، فإن الإيجارات، بوزن يزيد عن 35٪ في الفهرس، ستكون له تأثير محايد إلى سلبي على CPI حتى نهاية عام 2025. هذا هو السبب الرئيسي الذي يجعلنا لا نقلق بشأن ذروة تضخم CPI. ومع ذلك، يبدو أن الاحتياطي الفدرالي قلق، وهذا هو ما يهم عندما يتعلق الأمر بالأسواق.

إحدى النقاط الإيجابية (السلبية) التي تأتي من رئيس الاحتياطي الفدرالي باول هي أنه خلال ظهوره العام الأخير، أعاد التأكيد على تصريحه خلال مؤتمره الصحفي بعد الاجتماع بأن الاحتياطي الفدرالي سيكون “خفض” الأسعار هذا العام. نظرًا لانكماش فرص العمل بالوقت الكامل، وضعف مبيعات المنازل القائمة (أسعار الرهن العقاري!). وكانت إنتاجية الصناعة ستظل على حالها أو تنخفض، ومبيعات التجزئة الحقيقية ستترنح، نعتقد أن الاحتياطي الفدرالي سيكون من الحكمة خفض الأسعار في أقرب وقت ممكن. ومع ذلك، فإن فرص خفض الأسعار في الاجتماع المزمع في مايو هي ضئيلة، ويونيو هو الآن عند 50.8٪ فقط، بحوالي أرقام ساوت عالية مدى الصب.

وبمدمن على التقرير القوى من NFP (الذي هو الرقم الوحيد الذي يناقشه وسائل الإعلام) وتعدد التعديلات السلبية على ذلك منذ بداية 2023 يمكن أن يرجى الإنسان تساؤلات حول موثوقية النهج الحالي لـ NFP. وكما يمكن تخيله، هناك أولئك الذين يبكون “التلاعب”.

نظرًا للقضايا العقارية التجارية التي تنمو بسرعة ولحقيقة أن البنوك تحمل نصف جميع القروض العقارية التجارية، فإن ال